上半年銀監(jiān)系統(tǒng)開出超1600張罰單,這家銀行收到的罰單“最奇葩”

國際金融報(bào) 張思源

據(jù)《國際金融報(bào)》記者不完全統(tǒng)計(jì)���,截至6月30日����,今年以來�,銀監(jiān)系統(tǒng)針對(duì)商業(yè)銀行以及金融機(jī)構(gòu)違規(guī)行為的罰單總計(jì)1662張。

2018年已過半���,銀監(jiān)系統(tǒng)最大罰單開給了誰��?最多數(shù)量的罰單劍指哪類案由����?千萬級(jí)罰單又被誰“收入囊中”���?

上半年罰單超1600張

據(jù)《國際金融報(bào)》記者不完全統(tǒng)計(jì)����,截至6月30日,今年以來���,銀監(jiān)系統(tǒng)針對(duì)商業(yè)銀行以及金融機(jī)構(gòu)違規(guī)行為的罰單總計(jì)1662張���,涉事機(jī)構(gòu)包括銀行、金融租賃公司�����、消費(fèi)金融公司等��。從金額上來看����,罰沒金額總計(jì)超10億元。

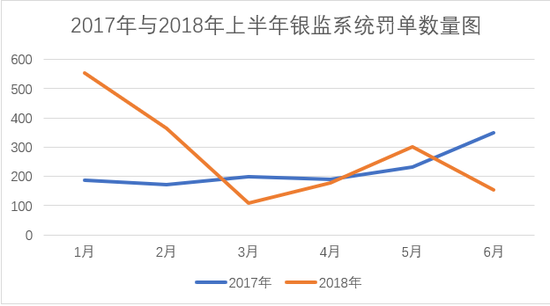

與上年同期相比�,2018年上半年銀監(jiān)系統(tǒng)開出的罰單數(shù)額明顯增多。2017年全年罰單數(shù)量總計(jì)2451張����,合計(jì)罰款數(shù)額26.98億元�����;上半年罰單數(shù)量1334張��,合計(jì)罰款數(shù)額3.38億元��。

具體來看���,今年1月至6月�����,銀監(jiān)系統(tǒng)罰單數(shù)量分別為554張����、366張、110張��、177張�����、301張、154張�。而去年同期的數(shù)據(jù)則分別是:188張、173張��、200張��、190張��、233張����、350張。

千萬級(jí)罰單達(dá)12張

從單筆罰單金額來看��,2018年上半年銀監(jiān)系統(tǒng)的監(jiān)管力度也呈現(xiàn)出愈發(fā)趨嚴(yán)的態(tài)勢(shì)���。

據(jù)記者統(tǒng)計(jì)��,1月至6月期間�,僅上千萬的罰單在各級(jí)銀行系統(tǒng)中就達(dá)到了12張的數(shù)量�,累計(jì)金額高達(dá)9.48億元。

具體來看��,這12張千萬級(jí)罰單分屬浦發(fā)銀行�、浦發(fā)銀行成都分行、郵政儲(chǔ)蓄銀行武威市分行、吉林蛟河農(nóng)村商業(yè)銀行�����、招商銀行�、興業(yè)銀行、紹興銀行��、南京銀行鎮(zhèn)江分行��、吉林龍井農(nóng)村商業(yè)銀行�、廈門銀行、河北銀行��、工商銀行齊齊哈爾分行���。

其中,浦發(fā)銀行成都分行單張罰單最高����,達(dá)到4.62億元。1月19日�,四川銀監(jiān)局披露,浦發(fā)銀行成都分行為掩蓋不良貸款���,通過編造虛假用途��、分拆授信����、越權(quán)審批等手法,違規(guī)辦理信貸���、同業(yè)�����、理財(cái)���、信用證和保理等業(yè)務(wù),向1493個(gè)空殼企業(yè)授信775億元���,換取相關(guān)企業(yè)出資承擔(dān)浦發(fā)銀行成都分行不良貸款����。

原銀監(jiān)會(huì)在公告中稱�,這是一起浦發(fā)銀行成都分行主導(dǎo)的有組織的造假案件,涉案金額巨大���,手段隱蔽���,性質(zhì)惡劣��,教訓(xùn)深刻��。公告中指出��,浦發(fā)銀行成都分行存在的諸多問題����,包括內(nèi)控嚴(yán)重失效��、片面追求業(yè)務(wù)規(guī)模的超高速發(fā)展�����、合規(guī)意識(shí)淡薄等����。

然而���,緊接著����,5月4日,浦發(fā)銀行總行也收到了5856萬元的罰單�����。銀保監(jiān)會(huì)列舉了浦發(fā)銀行內(nèi)控管理嚴(yán)重違反審慎經(jīng)營規(guī)則��、存款�����、理財(cái)�、票據(jù)等19條主要違法違規(guī)事實(shí),對(duì)此給出了“罰款5845萬元�����,沒收違法所得近11萬元���,罰沒合計(jì)近5856萬元”的處罰決定�。

上述兩張罰單也讓浦發(fā)銀行成為今年上半年惟一一家收到兩張上千萬級(jí)罰單的商業(yè)銀行�����。

信貸違規(guī)高居榜首

從罰款的案由上來看,信貸業(yè)務(wù)依然是重災(zāi)區(qū)����。

據(jù)記者不完全統(tǒng)計(jì),銀監(jiān)系統(tǒng)針對(duì)“信貸業(yè)務(wù)違規(guī)”��、“貸后管理不審慎”����、“貸款分類不明確”等信貸業(yè)務(wù)的罰單數(shù)量超過400張,約占罰單總量的1/4���。

一位銀行業(yè)內(nèi)人士對(duì)《國際金融報(bào)》記者分析�����,銀行信貸業(yè)務(wù)被罰得最慘的原因����,主要是由于信貸業(yè)務(wù)作為銀行的傳統(tǒng)業(yè)務(wù)����,經(jīng)辦次數(shù)最多����,違規(guī)操作的可能性也相應(yīng)增加��。并且����,信貸業(yè)務(wù)違規(guī)包含的類別多樣���,從貸款五級(jí)分類�����、貸前的授信�����、貸后管理�����、甚至攬儲(chǔ)壓力帶來的代轉(zhuǎn)存虛增存款等���,都是信貸業(yè)務(wù)常辦也常犯的問題。

除信貸業(yè)務(wù)以外����,票據(jù)業(yè)務(wù)��、同業(yè)業(yè)務(wù)等也頻頻在罰單中被提及�����。

該業(yè)內(nèi)人士稱����,同業(yè)業(yè)務(wù)類的罰單也表明了“去杠桿����、防風(fēng)險(xiǎn)”的監(jiān)管力度在持續(xù)增強(qiáng)。據(jù)其透露�,他所在的銀行也已經(jīng)對(duì)相關(guān)的同業(yè)業(yè)務(wù)進(jìn)行自查自糾,同業(yè)業(yè)務(wù)也在收縮過程中���,且未來有可能繼續(xù)保持下降的趨勢(shì)��。“銀行的同業(yè)業(yè)務(wù)推動(dòng)著金融市場(chǎng)的快速擴(kuò)張�����,雖然同業(yè)業(yè)務(wù)本身沒有問題��,但同業(yè)業(yè)務(wù)與其他業(yè)務(wù)聯(lián)系在一起來看���,實(shí)際上與現(xiàn)在降杠桿、降負(fù)債的要求相悖”����。

浦發(fā)太原分行領(lǐng)奇葩罰單

記者還注意到,6月15日��,山西省銀監(jiān)局公布的一張針對(duì)浦發(fā)銀行太原分行的罰單中顯示����,該銀行因“貸款形態(tài)反映不真實(shí),人為將正常����、關(guān)注類貸款調(diào)整為次貸級(jí)貸款進(jìn)行不良資產(chǎn)轉(zhuǎn)讓”被罰款30萬元,同時(shí)還對(duì)該行資產(chǎn)保全部總經(jīng)理閻炳予處以警告�。

記者了解到,雖然信貸業(yè)務(wù)一直是監(jiān)管中的重中之重�,但是將正常類貸款轉(zhuǎn)化為不良貸款的卻屬于少數(shù)。

上述銀行業(yè)內(nèi)人士告訴《國際金融報(bào)》記者���,在實(shí)際操作中�����,有銀行將實(shí)質(zhì)性的不良貸款包裝為正常類貸款的不在少數(shù)�����,這也是銀監(jiān)系統(tǒng)針對(duì)信貸業(yè)務(wù)開出罰單的重要著力點(diǎn)��。

為何浦發(fā)銀行太原分行卻逆道而行�?

一位不良資產(chǎn)行業(yè)人士對(duì)媒體分析,這一做法最可能的原因有兩種:一是為了讓不良資產(chǎn)包順利轉(zhuǎn)讓�,因此在資產(chǎn)包中加入幾個(gè)資質(zhì)好一些的正常類或關(guān)注類貸款;二是���,銀行內(nèi)部人員與外部人員存在利益輸送的可能����,將好資產(chǎn)包裝成不良資產(chǎn)低價(jià)對(duì)外轉(zhuǎn)讓�����,從而從中謀取利益����。

就此�,《國際金融報(bào)》聯(lián)系浦發(fā)銀行太原分行的相關(guān)負(fù)責(zé)人���,但截至發(fā)稿暫無回復(fù)���。